こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

税法によって保存を義務付けられている帳簿や書類などを、情報端末を介して保存する法令が2022年1月に改正されたことで、条件やルールが厳罰化されたものがいくつかあります。電子帳簿に関するルールを守らなかった場合は、10%の重加算税や青色申告が取り消されるといった罰則を受ける可能性もあります。

本記事では、帳簿書類を保存する際に守らなければいけないルールを確認しながら、罰則や違反につながってしまう具体的な事例を紹介します。法令についての理解が間に合っていない方は、これまでの法令はもちろん、法改正の内容についてもしっかりと理解を深めましょう。

目次

電子帳簿保存法って何?

国税に関する書類の手続きを円滑に進めるために、パソコンなどの情報端末を用いた保存を認める法律です。法律で定められたルールを守れば、国税に関する書類を電子帳簿・スキャナ・電子取引データの3つの方法で保存できます。

また、2022年の法改正ではデータでの保存が義務となったものもあるため、注意が必要です。ここでは、同法の具体的な概要をみながら、法改正についての詳細を見ていきます。

どんな法律?

「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」という正式名称があります。同法は納税者が国税に関する書類を保存する際の負担を軽減することを目的とし、情報端末を利用した保存を認めるというものです。

近年は電子契約を行う企業や個人事業主も増えてきており、取引の記録を情報端末で受け取るケースも珍しくありません。そのため、取引の記録を、情報端末経由で保存することにより、納税者の負担を軽くする狙いもあります。情報端末を用いて帳簿や書類を保存する際は、書面契約とは保存方法が大きく異なるため、公正な課税を確保するために定められたルールに従った上で保存する必要があります。

対象になる書類は?

対象となる書類は、インターネットやメールを利用した取引で発生する国税に関する帳簿書類です。帳簿書類とは税法によって一定期間の保存が義務付けられた決算や確定申告を行う際に必要な書類になります。本章では具体的な帳簿書類の一部を紹介していきます。

帳簿資料

- 仕訳帳

- 固定資産台帳

- 売上帳

- 仕入帳

書類資料

- 棚卸表

- 賃借対照表

- 損益計算書

- 領収書

違反した際の罰則

法律を違反すると罰則が適用されるケースがあります。2022年の法改正では罰則が厳罰化されたことで、帳簿書類などの改ざんを行った場合は、重加算税として10%が加算されることになっています。

また、違反の内容によっては青色申告の承認が取り消されることや違反への制裁金として過料が課されるケースもあります。法改正に関する知識が少ない方は、罰則やルールの詳細を理解し、最新のルールに対応することを心がけましょう。

青色申告の取り消し

帳簿書類を正しく保存していないと、青色申告の承認が取り消しになるケースがあります。青色申告の承認取り消しは他にも様々な事例があるため、理解しておくことが大切です。ここでは具体的な事例のいくつかを紹介します。

- 保存法の要件を守っていない場合

- 税法に関する帳簿や書類を提示しない場合

- 税務署長の指示に従わなかった場合

- 隠蔽や事実の仮装を行った場合

- 無申告・期限後の申告をおこなった場合

取り消しの過去の事例を見ると、取引の事実を紙媒体などで保存・確認できる場合は即座に罰則が適応されることはありません。

罰則による課税

税務署の税務調査によって帳簿書類の改ざんが見つかった際は、通常の追徴課税で適応される35%の税率に10%が加重された重加算税が適当されます。また、帳簿書類に不備が見つかった場合や誤りが多かった場合でも、推計課税が適応されるケースがあるため、帳簿書類を保存する際は注意が必要です。

会社法による過料

帳簿書類を法律に従って適切に保存しないと会社法による過料が適用されます。過料の金額については会社法第976条によると、100万円以下とされています。保存法は納税者の負担を軽くする目的で制定された法律ではあるものの、適切なルールを守らなかった場合は、様々な罰則の対象になってしまいます。

3つの保存方法

帳簿や書類を保存する際は電子帳簿・スキャナ・電子取引の3つの保存方法があります。ここではそれぞれの保存方法について詳しく解説していきます。

電子帳簿保による存法

パソコンなどを用いて作成した帳簿や書類をそのまま保存する方法です。自分でパソコンなどを用いて1から書類を作成し、PDFファイルなどに出力してオリジナルの書類として保存します。

また、電子計算機で出力したデータを保存する方法もあります。パソコンで作成した電子帳簿を保存する際は、文書が存在した日時を証明するためのタイムスタンプを付与する必要はありません。しかし、手書きで作成した帳簿や書類を保存することは認められていないため、注意が必要です。

スキャナによる保存

書面で作成した帳簿や書類をスキャンし、保存する方法です。スキャナを活用する際は帳簿書類の改ざんを防ぐためにタイムスタンプの付与が義務付けられており、書類を受領してから2ヶ月と7日以内に付与しなければいけません。法改正では折れ曲がりなどがないかを確認できれば、スキャンする際に使用した原本については破棄が認められています。

電子取引による保存

インターネットやメールを用いた取引の記録を保存する方法です。電子取引については様々な例が該当するため、注意する必要があります。

- メールで受け取った請求書・領収書

- インターネットから取り込んだ請求書や領収書

- 領収書や請求書を受け渡しに関わるクラウドサービス

- クレジットカード・ICカード・アプリによる決済データを活用したクラウドサービス

- 取引に関わる書類のEDIシステム

- ペーパーレスFAX機能のある複合機

- 請求書や領収書を保存した記録媒体

取引を行う際は受け取ったメールやファイルに記載される日付や金額を必ず保存してください。また、保存するデータにタイムスタンプを付与しましょう。

違反になる要件

同法ではデータを保存する際に守らなければいけない様々なルールがあります。違反による罰則は保存した帳簿書類が正しいものであることと、誰でも見られる状態であることの2つの要件を満たしていない場合に適応されることになります。そのため、情報端末を利用してデータを取り込む際はこれらの要件に留意する必要があります。

保存要件

領収書や請求書を受け取った際や、作成した書類の控えをスキャンする際は情報端末に保存するデータの解像度やカラーに注意しなければいけません。データ保存の要件を満たしていない帳簿書類については、違反による罰則の対象となってしまいます。

また、帳簿書類をデータとして保存する際は、読み取った後の期限についても注意しましょう。

解像度

書類を保存する際の解像度は「25.4ミリメートルあたり200ドット以上」と規定されています。A4サイズの書類の事例でみると387万画素以上となっており、スキャナなどを用いてデータを作成する際は満たさせることが多いです。

しかし、スマートフォンやデジカメを用いて撮影を行う際は、画素数の規定を満たせないことがあるため、注意が必要です。また、メールやクラウドにデータをアップロードする際は、元のデータが圧縮されたことによって、解像度や画素数が落ちてしまう事例もあるため注意してください。

24ビットカラー

資金や物の流れに直結する契約書・請求書・領収書といった重量書類は24ビットカラー以上で読み取ってから保存してください。スマートフォンやデジカメを用いてデータを読み込む際は、手ブレに気をつけつつ、書類が斜めにならないように真上から撮影することを心がけましょう。

また、照明や影が映り込むことに注意しながら、フラッシュを使わずに撮影してください。資金や物の流れに連動することが少ない見積書や注文書については24ビットカラー以上で読み取る必要はありません。

保存期間

受け取った書類を本人がデータとして保存する際は、受領してから3日以内に署名を行なった上で、読み取りを行なってください。期限を過ぎた場合は会社の同僚や上司に読み取りを依頼することで、2ヶ月と7日以内の期限が適用されることを覚えておきましょう。

スキャナ書類の期限

スキャナで取り込んだ書類の原本は定期検査が終了するまで保存する必要があります。定期検査は社内の事務処理に関わっていない第三者が原本とデータの内容の確認を行う作業で、1年に1回実施することが義務付けられています。そのためスキャナでのデータの取り込みが完了したとしても、すぐに原本を破棄してはいけません。

違反防止の対策

同法では会社側の悪意がなくても誤って違反を犯してしまうケースも少なくありません。違反してしまった際は課税や過料はもちろん、余計な時間や手間もかかってしまうため、日頃から対策を練っておくことが必要不可欠です。ここでは保存法を違反しないための具体的な対策として2つの事例を紹介します。

経費精算システムの導入

帳簿書類を正確に管理・保存するためには読み取りや保存の要件を確実に満たす必要があります。経費精算システムを利用すると帳簿書類の保存を社内の全員が正確かつスムーズに処理する流れを構築できます。

具体的な事例をあげると営業や作業員といった現場で実務を担当する社員は、使用した書類を3日以内にデータ化することが非常に難しいです。しかし、使用した書類を事務や経理を担当する部署に紙媒体のまま提出し、事務担当が経費精算システムを活用してデータ化することで、迅速に変換できます。

システムの導入には大きなコストと時間がかかってしまうため、それぞれの企業の規模や予算に合わせながら導入を検討しましょう。

社内コンプライアンスの徹底

帳簿書類をデータとして保存するためにはデータの改ざんや情報漏洩にも注意する必要があります。経費精算システムの導入や処理の流れを構築したとしても社内のコンプライアンス意識がなければ、思わぬ不正やミスにつながってしまいます。

社内コンプライアンスの意識を高めるために書類の取り扱いに関する社内ルールの制定し、研修や教育を定期的に実施することが必要不可欠です。

法改正への対応策

2022年の法改正では、電子取引データ保存の義務化やタイムスタンプの免除などが新たなルールとして制定されました。法改正の中には猶予期間が設けられているルールもありますが、帳簿書類のデータ保存を義務化・簡略化していくために必ず理解する必要があります。システムの導入や法令違反の対策を検討している企業は、これまでのルールだけでなく、法改正を前提とした対応策を検討していきましょう。

電子取引データ保存の義務化

2022年の法改正では電子取引に関わる保存のルールが変更されました。これにより、メールやクラウドサービスを介して受け取った領収書や請求書については電子データでの保存が義務付けられることになります。

これまでメールで受けとったデータをプリンタで印刷し、紙媒体で保存していた企業は保存方法を改める必要があります。電子データ保存の義務化については2024年まで2年間の猶予期間が設定されているため、紙媒体で保存していた企業については対応策を考える必要があります。

タイムスタンプの免除

スキャナや電子取引データを保存する際は、これまでタイムスタンプを付与する必要がありました。しかし、2022年の法改正では、電子データの修正や削除の履歴を確認できるシステムを用いる場合に限り、付与が免除されることになります。

社内に新たに経費精算システムの導入を検討している企業は記録の履歴が確認できるものを選ぶことで、スタンプを付与する工程を簡略化できます。

法律の対象や罰則を理解し、自社にあった体制を構築する!

電子帳簿保存法は税法に関する帳簿や書類を保存する際のルールを定めた法律で、違反した場合は課税・過料・青色申告の取り消しといった罰則を受けるケースもあります。違反になる要件はそれぞれの保存方法によって異なるため、ルールを明確に理解した上で、不正やミスを防止するための社内ルールを整備する必要があります。

また、2022年には大きな法改正も行われため、変更になったルールを確認しながら、それぞれの会社にあったシステムを導入しましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカ請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

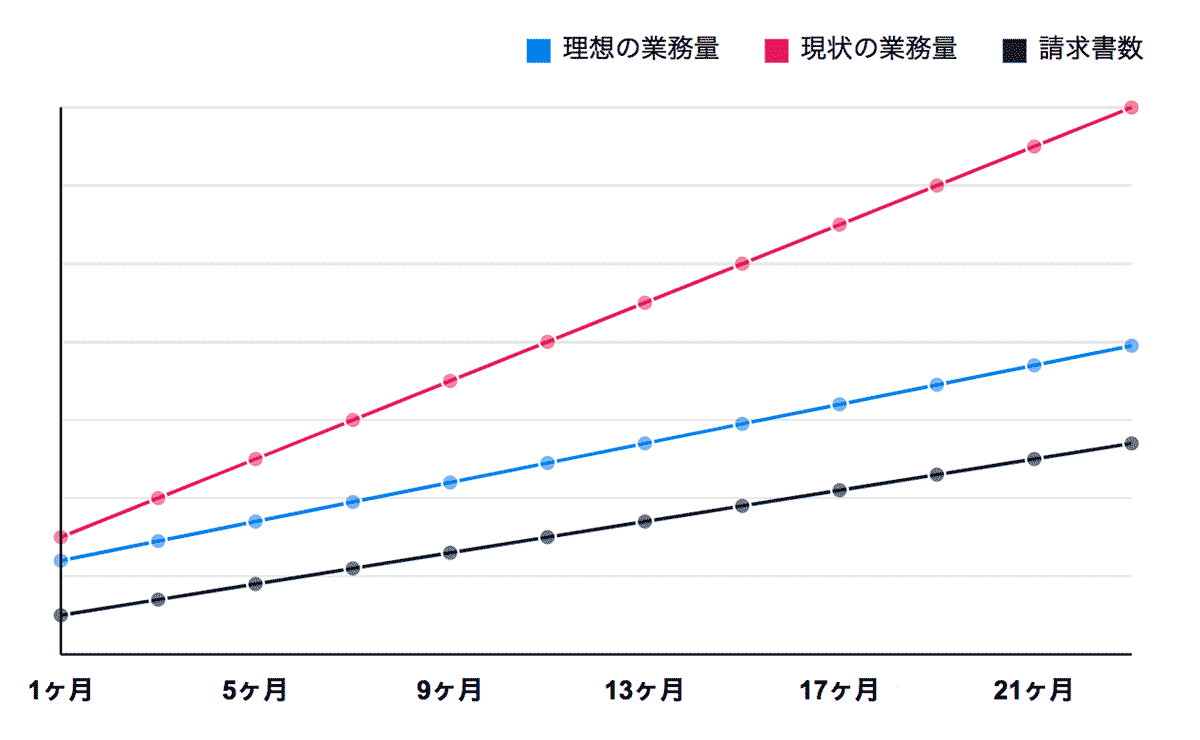

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ