こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

サブスクリプションサービスは、今日多くの企業が取り入れているビジネス形態です。例えば、ソフトのライセンス契約やWEBサービス利用の会員契約、経営コンサルティング契約などがあります。

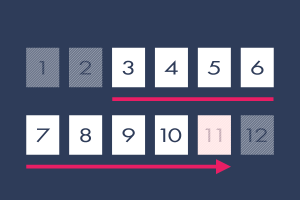

これらのサービスは、企業が利用料金をクライアントから一括で受領し、これを毎月売上として計上するのが特徴です。このため、会計処理上は一定期間にわたって継続的に売上を計上します。これを期間按分といいますが、期間按分はミスが起こりやすい処理なので慎重な計算が求められます。なぜなら、振り分ける基準がケースバイケースである上に、計算も複雑だからです。

この記事では期間按分を取り上げて解説します。間違いが起きがちな会計処理だからこそ理解を深める必要があります。具体的な理解として、期間按分は企業会計原則から派生するものであること、処理が必要とされる勘定科目も特定されていることがあります。この記事を読めば、期間按分の基本が理解できるはずです。

目次

期間按分とは?

そもそも期間按分とは、特定の基準に従って収益や費用を、対応する期間の経過に応じて分配、計上する計算方法のことです。クライアントが支払ったサービス料を、契約期間の月数で按分して、その金額を月ごとに売上として計上します。

なお、按分された金額を計上することを期間計上と言います。

期間按分が必要な勘定科目は、資産・負債・資本いずれの中にもあります。ただ、後述する勘定科目が代表例ですので、まずはこれらを理解するのが優先です。

期間按分を行う期間は、月額や年額など様々です。数か月という短いものから、数年にわたる長期のものまであります。期間を誤ってしまうと、計上金額が相違してしまいます。請求書や契約書で正確に把握しなければなりません。簡単な確認ですが、間違いが生じやすいポイントです。担当者の方は特に注意してください。

期間按分はなぜ会計上、必要とされるのか?

概要

期間按分は一見、煩雑で手間のかかる作業で必要性がわからないかもしれません。しかし、企業会計原則の中の費用収益対応の原則との整合性を保つために必要なのです。以下では、期間按分と会計ルールの整合性の観点から説明します。

企業会計原則とは何か?

企業会計原則とは、公正な会計処理を行うために企業が守らなければならない原則のことです。1949年に企業会計制度対策調査会が公表しました。

理念として、会社が自社の経理を行うにあたって、公正な慣行に従って行うべきという点があります。これは戦前の会計ルールが業界ごとの慣行をベースとするものであったことへの反省にたったものです。業界ごと、会社ごとに異なる会計処理であれば、国際的な信用も失墜してしまいます。何より国内での取引に支障が生じます。つまり、会社が各々独自の会計処理を進めてしまうと株主や会社債権者に混乱が生じるのです。このため、戦後すぐの時期に、公正なルールのもと統一的な会計処理を目指して、企業会計原則が規定されました。

もっとも、企業会計原則には罰則規定がなく、法的な拘束性は通常の法律に比べて劣るかもしれません。しかし、企業会計原則はあらゆる会社が守るべきルールとして1949年からずっと運用されてきました。会計監査の際も重要なポイントです。実際、会社法や金融商品取引法でも企業会計原則を反映した条文が規定されています。このことからも、企業会計原則が、会計の基本ルールだということがわかると思います。そして、企業会計原則は内容上、一般原則、損益計算諸原則、貸借対照表原則、注釈に分けられます。

費用収益対応の原則とは?

企業会計原則が定めるルールは様々なものがありますが、その1つに費用収益対応の原則があります。実際の規定では「費用及び収益は、その発生原因に従って明瞭に分類し、各収益項目とそれに関連する費用項目とを損益計算書に対応表示しなければならない」とされます。つまり、費用と収益のように両者が対応関係になっている場合、損益計算書上での明示が義務です。これを具体的に考えてみましょう。例えば、店頭で商品を売ったとき、商品の仕入れ代金と売上金は対応しています。売上が収益として計上されるタイミングで同時に、仕入れ代金も費用として計上することで、両者が帳簿上で対応するわけです。

費用と収益はいわば会社の努力と成果を表します。成果を得るためにどんな努力があったのか明示できれば、会社の経営成績を適正に評価できています。この点で、費用収益対応の原則は利害関係者にとって必須の事項です。

期間按分を行うべき勘定科目とは?

概要

期間按分を行う勘定科目とは前受金や減価償却費、長期前払費用が代表的なところです。これらの勘定科目について、費用収益対応の原則を徹底するために期間按分が必要です。

しかし、企業会計原則中には、重要性の原則があります。つまり、重要性に乏しい経理処理は例外的な処理が許容されるのです。具体的には、金額的に少額であれば厳密な会計処理は不要とされます。

継続的なサービスを受ける場合、支出後1年以内に費用化されるのであれば支出時に損金参入できます。本来はサービスの供与されるタイミングに応じた費用処理が必要なところですが、例外的に即時に損金への参入が認められます。これが「短期前払費用の特例」です。以上が例外的な処理ですが、以下の勘定科目は原則通りの期間按分が必要とされます。

前受金

前受金は、将来分の代金を前受けするものです。もし、受領した時点で収益として計上してしまうと、将来の利益を先行して計上することになります。つまり、費用と収益の対応関係を表示できておらず、費用収益対応原則を逸脱するのです。そこで、これに整合性をつけるために、事前に受け取った代金のうち当該期間に該当する金額を、サービス供与のタイミングに応じて売上として計上します。

例えば、SaaSサービスを提供していて、月間利用料金が1万であるときに、1年分の利用料(12万円)が前払いされたケースを考えます。このとき先に受領した12万円は、サービスの提供が未了であるため、一括して売上計上することはできません。役務提供前は前受金として計上し、毎月1万円ずつ売上計上していきます。

減価償却費

固定資産に該当するものは、税法上支出した時点で費用として一括計上できません。大型機械や特殊な工具・器具は購入したタイミングでは費用にできないのです。この場合、会計上は減価償却費として処理します。そして、重要なのが、減価償却費をいくらにするか、会社は自由に決められないことです。結果的として、税法所定の期間内に、税法で決められた割合を期間按分します。この期間を法定耐用年数といい、割合を法定償却率といいます。

ただし、減価償却費には例外があります。それは、少額減価償却資産の即時償却の特例です。これによると、取得価額が 30万円未満の資産を購入した場合、最大300万円を限度として全額の損金参入が認められます。例えば、28万円のパソコンを購入した場合、全額をその年の経費として計上できますし、このパソコンも10台までであれば、すぐに損金算入可能です。

長期前払費用

前払費用とは、一定期間にわたり継続的にサービスの提供を受けるために予め支出した費用で、その年度のうちにはまだサービスが完了していないものをいいます。一括で経費計上できないためいったん長期前払費用として資産に計上するのです。そして、長期前払費用とは、上述した短期前払費用と性質は同じで、期間の違いによって区別されるだけです。

例えば、損害保険を3年間の長期で契約して保険料をまとめて支払った場合、支払時には経費にできません。その保険料は3年間という契約期間にわたって経費計上していきます。

期間按分を効率的に計算するには?

按分計算の難しさ

期間按分は、ケースごとに集計期間がばらばらになり、また按分比率も異なります。電卓で計算するには煩雑ですし、間違いも生じがちです。正確に集計を行うためにもエクセルやスプレッドシート、管理システムを導入するべきです。試算表作成の前提として期間按分の計算は正しく行わなければなりません。

エクセルやスプレッドシートによる管理

エクセルやスプレッドシートで、期間按分を管理するのは無料で手軽に行える方法です。小規模の事業者の多くは実際に活用しています。そして、活用するメリットもあります。担当者に合わせて柔軟に表をカスタマイズできることや、数字も自社にとって必要な形にアレンジして集計できることです。

この点で、エクセルやスプレッドシートも経理担当者にとって十分に活用するメリットがあります。現状でも、契約件数が少なかったり、按分期間が短かったりする場合は十分に賄えるでしょう。

ところが、事業規模の増大に伴って、人的ミスのリスクは飛躍的に高まります。管理する勘定科目のボリュームが増えれば、単純な入力ミスやダブルチェック、ミスが起きた場合の修正作業の手間がかかってしまいます。

例えば、サブスクリプションサービスで、契約初月は売上計上が日割りになるかと思いますが、この処理は厄介です。エクセルなどの数式で、これを計算すると作業量も多く、間違いやすいのです。入金消込の作業も過大な時間を要します。結局、無駄な工数がかかってしまい、経営上は非効率でしょう。

しかも、エクセルを使っていると経理情報を改ざんされてしまうリスクもあります。また、これはエクセルに特有の話ですが、共有機能が弱く、担当者だけが理解できるシートになりがちです。誤入力にも気づきにくいでしょう。

これに対して、スプレッドシートであれば共有機能が充実しており、複数人で管理できます。しかし、複数人で作業を行う場合、誤入力のリスクは避けられないでしょう。

管理システムの活用

事業規模の拡大とともに管理システムの導入を検討するべきです。具体的には、契約件数が300件以上ある、按分期間が数年にわたるものがあるなどといった場合はなるべく早く管理システムに移行するのがよいでしょう。

管理システムを導入すれば、必要事項を入力するだけで自動計算が行われます。振替金額や残高まで管理可能です。使用者のシステムへの熟練も不要となり、誰が行っても同様の結果となります。再現性高く作業を行えるので、属人的なミスを最小化できるのです。

しかも、管理画面の共有も容易なので、簡単にダブルチェックを行えます。第三者が確認することで、会計処理の精度は大幅にあがるでしょう。1円のミスも許されないのが経理です。正確を期すためにもシステムの導入が有効です。

もっとも、請求管理や入金消込を行える管理システムは、既にかなりの数があります。ところが、売り上げの按分計算や前受金管理まで行えるソフトはかなり限定されるのが現実です。このため導入すべきシステムは、請求管理や入金消込を自動化すると同時に、按分計算や前受金管理も行えるものがよいでしょう。

加えて、注意すべき点として、管理システムはカスタマイズの幅が狭いことがあります。エクセルを使って、これまでは柔軟に表を作成していたのに、システムを導入した途端に定型的なフォーマットしか使えなくなるのです。自社仕様にカスタマイズされた管理表の作成ができないといった不都合が生じかねません。

そして、いったん管理システムを導入すると多額の費用が発生します。例えば、システム導入費やメンテナンス費、修繕費などです。ランニングコストも軽視できません。だからこそ、事前に入念なリサーチを行って、自社にとって必要十分な機能や形式となっているか確認してください。

まとめ

サブスクリプションサービスを活用する企業は、以前はSaaS関連などごく一部でしたが、近年は業種を問わず自社のサービスに取り入れるケースが増えています。この理由は、企業のメリットとして継続課金システムが経営の安定につながるということがあり、消費者のメリットとしてサービスの体験を重視するトレンドに合致することがあります。サブスクリプションサービスは企業・消費者双方にとって大きな利点があるため、近年は様々な業種や会社に急速に浸透している印象です。

もっとも、継続的な課金は会計処理が複雑となりがちです。しかも、この記事で説明した期間按分を行わなければならないケースも不可避となります。間違いやすい処理だからこそ、基本を知って確実に行うよう心がけるべきです。この記事が経理担当の方の参考になれば幸いです。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカ請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ